เปิดมุมมอง “สิริวัฒน์ เกียรติเจริญสิน” FinTech กับแต้มต่อของธุรกิจหากเข้าใจการเงินยุคใหม่

เทคโนโลยีการเงิน หรือ Financial Technology (FinTech) เข้ามามีบทบาทกับมนุษย์มากขึ้นเรื่อยๆ และเป็นเรื่องที่หลีกเลี่ยงไม่ได้ ทางเลือกเดียวของผู้ประกอบการคือ การเข้าใจเทคโนโลยีการเงิน และเลือกช่องทางการชำระเงินที่ลูกค้าใช้

ในบทสัมภาษณ์นี้ SHiFT Your Future จะพามาพูดคุยกับ สิริวัฒน์ เกียรติเจริญสิน ผู้จัดการใหญ่ บริษัท บีซีไอ (ประเทศไทย) จำกัด ถึงความสำคัญของ FinTech และแต้มต่อที่ธุรกิจจะได้รับหากเข้าใจโลกการเงินยุคใหม่

การเปลี่ยนแปลงของโลกการเงิน

ในอดีตธนาคารไม่ได้ถูกสร้างมาตรฐานไว้อย่างดีมากนัก โดยเฉพาะในเรื่องเอกสารที่เกี่ยวข้องกับระบบการเงิน เทคโนโลยีการเงินจึงถูกสร้างขึ้นมาเพื่อสร้างมาตรฐาน การเข้าถึงบริการ เช่น หนังสือค้ำประกัน, Statement หรือ หนังสือรับรองเครดิตต่าง ๆ

สิริวัฒน์ เป็นผู้ที่มีประสบการณ์ทางด้านการทำงานการเงิน ตั้งแต่สมัยเป็นคนไอที ได้พัฒนาแอปพลิเคชันจ่ายเงินตั้งแต่ในยุคที่คนยังไม่ค่อยรู้จักกัน และทำให้รู้ว่ามือถือในยุค 2.5 G สามารถใช้ SMS ในการทำธุรกรรมทางการเงิน

ยุคถัดมาองค์กรอยากมีการชำระเงินออนไลน์ ตั้งแต่การซื้อตั๋วเครื่องบิน จ่ายค่าบริการโทรศัพท์ การจ่ายค่าบริการอื่นๆ สิริวัฒน์ ได้มีส่วนพัฒนา Payment Gateway ให้คนกรอกหน้าบัตรเครดิตเพื่อจ่ายค่าบริการได้ คนยังคุ้นชินกับการเดินไปที่เคาน์เตอร์เซอร์วิสและเสียค่าบริการในการชำระ

ในบทสัมภาษณ์นี้ SHiFT Your Future จะพามาพูดคุยกับ สิริวัฒน์ เกียรติเจริญสิน ผู้จัดการใหญ่ บริษัท บีซีไอ (ประเทศไทย) จำกัด ถึงความสำคัญของ FinTech และแต้มต่อที่ธุรกิจจะได้รับหากเข้าใจโลกการเงินยุคใหม่

การเปลี่ยนแปลงของโลกการเงิน

ในอดีตธนาคารไม่ได้ถูกสร้างมาตรฐานไว้อย่างดีมากนัก โดยเฉพาะในเรื่องเอกสารที่เกี่ยวข้องกับระบบการเงิน เทคโนโลยีการเงินจึงถูกสร้างขึ้นมาเพื่อสร้างมาตรฐาน การเข้าถึงบริการ เช่น หนังสือค้ำประกัน, Statement หรือ หนังสือรับรองเครดิตต่าง ๆ

สิริวัฒน์ เป็นผู้ที่มีประสบการณ์ทางด้านการทำงานการเงิน ตั้งแต่สมัยเป็นคนไอที ได้พัฒนาแอปพลิเคชันจ่ายเงินตั้งแต่ในยุคที่คนยังไม่ค่อยรู้จักกัน และทำให้รู้ว่ามือถือในยุค 2.5 G สามารถใช้ SMS ในการทำธุรกรรมทางการเงิน

ยุคถัดมาองค์กรอยากมีการชำระเงินออนไลน์ ตั้งแต่การซื้อตั๋วเครื่องบิน จ่ายค่าบริการโทรศัพท์ การจ่ายค่าบริการอื่นๆ สิริวัฒน์ ได้มีส่วนพัฒนา Payment Gateway ให้คนกรอกหน้าบัตรเครดิตเพื่อจ่ายค่าบริการได้ คนยังคุ้นชินกับการเดินไปที่เคาน์เตอร์เซอร์วิสและเสียค่าบริการในการชำระ

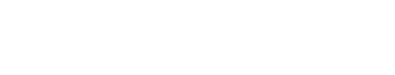

ภาพจาก e-zigurat.com

“ในสมัยนั้นการชำระเงินออนไลน์มีคำถามในเรื่องความปลอดภัย เราต้องหันไปศึกษาเรื่อง Security และ User Experience ให้คนมั่นใจในการใช้ ซึ่งเป็นเรื่องเมื่อ 15 ปีที่แล้ว”

ถัดมาเป็นยุค Mobile Banking สิริวัฒน์ ได้มีส่วนร่วมกับการพัฒนาแอปพลเคชัน SCB Easy และ K Plus เริ่มเขียนตั้งแต่ยุค Symbian ก่อนจะมาเขียน iPhone, Blackberry, Android และ Windows Phone ซึ่งปัจจุบันสามารถเขียนแค่ครั้งเดียวและใช้ได้ทุกแพลตฟอร์ม

จากนั้นได้มีโอกาสเข้าไปดูกลยุทธ์ทางด้านการจ่ายเงินทั้งหมด ไม่ว่าจะเป็นเครดิตการ์ด เดบิต เครื่องรูดบัตร ตู้ ATM, Internet Banking, Mobile Banking รวมถึง K-Cyber Trade

“เราวางแผนว่าในโลกอนาคตธนาคารจะต้องเป็นอย่างไร ตั้งแต่เมื่อ 8 ปีที่แล้ว จะต้องไปลงทุนกับสตาร์ทอัพ เพราะคนธนาคารเองเป็นคนไอทีก็จริง แต่มันมี KPI ที่ต้องรักษาธุรกิจหลัก จึงต้องแยกออกมาอีก 2 ส่วน ส่วนที่เป็น Digital Transformation และเป็น Venture Capital ที่ไปลงทุนกับบริษัทสตาร์ทอัพ FinTech”

จากนั้นไทยพาณิชย์ได้ชวนไปพัฒนาดิจิทัล ได้ศึกษา Payment จากประเทศจีน ทั้ง WeChat และ Alipay ซึ่งเขาทำรวมศูนย์เป็น Super App คอนเซปต์ Super App จึงถูกหยิบมาคิดและถูกมาปรับ SCB Easy ให้เป็นมากกว่าแอปพลิเคชันธนาคาร ที่สามารถเชื่อมต่อบริการอื่นๆ ได้

“ตลาดเมืองไทยยากกว่าจีน เพราะเวลาองค์กรไทยเชื่อมต่อกับธนาคารใดธนาคารหนึ่ง จะเชื่อมต่อกับธนาคารอื่นไม่ได้ ทำให้การพัฒนา Super App มันถูกปิดกั้นด้วยวัฒนธรรม ขณะที่ประเทศจีนไม่มีปัญหาเรื่องนี้”

นอกจากนี้ยังได้ดูเรื่องการลดค่าธรรมเนียมระหว่างธนาคาร ซึ่งเป็นเรื่องที่พูดถึงกันมากในช่วงข้ามคืน และส่งผลให้ทุกวันนี้การโอนเงินผ่านธนาคารไม่ต้องเสียค่าธรรมเนียม

“เราภูมิใจกับการทำเรื่องนี้ จะเห็นว่าในช่วงวิกฤตโควิดถ้าเรายังมีค่าธรรมเนียมอยู่ ไม่มีพร้อมเพย์ การใช้จ่ายเงินผ่านออนไลน์ก็จะเป็นเรื่องที่ทำได้ยาก”

และได้มีส่วนในการเชื่อมระบบกับ Facebook Payment รวมถึงทำ QR แม่มณี และโปรเจกต์ Ripple ที่ทำเรื่องการโอนเงินระหว่างประเทศโดยเป็นเทคโนโลยีคนกลาง

ปัจจุบันเป็น ผู้จัดการใหญ่ บริษัท บีซีไอ (ประเทศไทย) จำกัด เป็นบริษัทร่วมทุนของธนาคารถูกสร้างมาเพื่อวัตถุประสงค์ในยุคที่ธนาคารมีเรื่อง Financial Disruptive เข้ามา เข้ามาดูเรื่องเอกสารที่เกี่ยวกับระบบการเงิน ได้จับระบบโครงสร้างพื้นฐานระดับประเทศ เห็นปัญหาเรื่องความล่าช้าของการตรวจสอบเอกสาร และพยายามทำให้ร้านเล็กๆ เข้าถึงสินเชื่อได้ง่ายขึ้น และชวนให้ธนาคารมาแชร์โครงสร้างพื้นฐานกันผ่านบล็อกเชน ไม่ต้องลงทุนขนาดใหญ่ด้วยตัวเองทุกครั้ง

Fintech เป็นเรื่องของทุกคนโดยที่ไม่รู้ตัว

สิริวัฒน์ กล่าวว่า ในโลกของการใช้จ่ายสมัยก่อนจะมีวันใช้จ่ายมากๆ แค่ 10 วัน คือ วันที่ 25 ถึงวันที่ 5 ซึ่งเป็นช่วงเงินเดือนออก หลังจากหลุดช่วงนี้ไปรายการใช้จ่ายจะลดลง แต่ปัจจุบันคนใช้จ่ายกันทุกวัน

“เรื่องนี้ต้องชม Apple เพราะในสมัยก่อนคนไม่กล้านำบัตรเครดิตไปผูกกับระบบ Payment แต่ Apple ทำระบบที่คนใช้รู้สึกว่าปลอดภัย สุดท้ายคนก็เริ่มคุ้นชิน คนที่กังวลเรื่องความปลอดภัยก็กล้าใช้มากขึ้น ร้านค้าเริ่มทำระบบให้คนใช้จ่ายบนออนไลน์มากขึ้น การใช้จ่ายบนมือถือเติบโตมากขึ้น”

ปัจจุบันแอปพลิเคชันสั่งอาหารและขายของออนไลน์ เป็นตัวขับเคลื่อนให้คนใช้จ่ายผ่านออนไลน์ นอกจากนี้การทลายค่าธรรมเนียมรายการใช้จ่ายระหว่างธนาคารทำให้คนไม่กังวลเรื่องการใช้จ่าย แอปฯสามารถโอนเงินข้ามกันไปได้อย่างง่าย ทำให้ไม่ต้องกังวลเรื่องการพกบัตรหลายใบ เพื่อกดเงินจากตู้ ATM ด้านภาครัฐเองก็ขยับตัวเรื่องการรับจ่ายค่าธรรมเนียมต่างๆ ในสมัยก่อนเราอาจจะคุ้นชินกับการใช้เงินสด แต่ปัจจุบันรัฐมีช่องทางในการจ่ายเงินมากขึ้น รวมถึงการคืนภาษีผ่านพร้อมเพย์

สิริวัฒน์ ยังได้ยกตัวอย่างของร้าน เจคิว ปูม้านึ่ง ที่นำ FinTech ไปใช้และประสบความสำเร็จ

สิริวัฒน์ เล่าว่า เมื่อ 6 ปีที่แล้ว เจคิว ปูม้านึ่ง เป็นร้านค้าอาหารทะเลรายแรกๆ ที่ขยับไปขายอาหารทะเลผ่าน LINE ซึ่งปัญหาในยุคแรกคือจ่ายเงินยาก เพราะเวลามีคนทักแชทเข้ามาแล้วสั่งปูม้า 1 กล่อง 2 กล่อง หรือ 3 กล่อง คำถามคือ คนขายต้องมาดูว่าคนไหนจ่ายเงินมาแล้วบ้าง ส่งสลิปมาหรือยัง เมื่อคนสั่งเข้ามามากจะเป็นการยากที่จะต้องมานั่งตรวจสอบว่าสลิปที่ส่งเข้ามามันตรงกับออร์เดอร์ที่เข้ามาหรือไม่ เพราะลูกค้าที่ไม่ได้ตั้งใจโกงแต่จ่ายเงินผิดยอดก็มี มันมีหลายปัจจัยมากเพราะต้องใช้คนในการตรวจสอบ

สิ่งที่เจคิวต้องแก้ปัญหา คือ จะเชื่อมการจ่ายเงินได้อย่างไร

ในช่วงเวลาเดียวกันก็มีบริษัทหนึ่งทำระบบจ่ายเงินขึ้นมาชื่อว่า Link Payment ทำให้ร้านค้าไม่ต้องเชื่อมระบบอะไรเลย แค่ไปคีย์ข้อมูลว่ายอดเท่าไร เลขที่ออร์เดอร์อะไร ระบบก็จะสร้างลิงก์ขึ้นมา 1 ตัว ร้านเจคิวแค่ส่งลิงก์ไปที่แชทนั้น

ซึ่งข้อดีของระบบคือ มันเป็น Multiply Payment ไม่ว่าลูกค้าจะจ่ายด้วย WeChat บัตรเครดิต โอนเงิน ลูกค้าเลือกได้เองหมด ระบบก็จะแจ้งกลับมาว่าลูกค้าจ่ายสมบูรณ์แล้ว ไม่ต้องกลัวการคีย์ผิดหรือยอดไม่ตรง เพราะระบบมันล็อกยอดไว้ตั้งแต่แรกแล้ว

นอกจากนี้ยังทำเรื่องผ่อนชำระไว้ด้วย ร้านเจคิวจึงนำไปใช้ ให้คนซื้ออาหารทะเลผ่อนได้ ซึ่งเป็น Viral ในช่วงนั้น ซึ่งการซื้อปูม้านึ่งผ่อนได้อาจจะดูเป็นเรื่องตลก แต่คนกินจะรู้สึกว่าสั่งของแพงมากินได้ เพราะผ่อนได้ ทำให้ยอดขายช่วงนั้นโตถล่มทลาย

“จะเห็นว่าเราไม่จำเป็นต้องทำอะไรให้มันยาก ลูกค้าคุยมาทางแชทก็ให้มันจบที่ระบบแชท”

“ในสมัยนั้นการชำระเงินออนไลน์มีคำถามในเรื่องความปลอดภัย เราต้องหันไปศึกษาเรื่อง Security และ User Experience ให้คนมั่นใจในการใช้ ซึ่งเป็นเรื่องเมื่อ 15 ปีที่แล้ว”

ถัดมาเป็นยุค Mobile Banking สิริวัฒน์ ได้มีส่วนร่วมกับการพัฒนาแอปพลเคชัน SCB Easy และ K Plus เริ่มเขียนตั้งแต่ยุค Symbian ก่อนจะมาเขียน iPhone, Blackberry, Android และ Windows Phone ซึ่งปัจจุบันสามารถเขียนแค่ครั้งเดียวและใช้ได้ทุกแพลตฟอร์ม

จากนั้นได้มีโอกาสเข้าไปดูกลยุทธ์ทางด้านการจ่ายเงินทั้งหมด ไม่ว่าจะเป็นเครดิตการ์ด เดบิต เครื่องรูดบัตร ตู้ ATM, Internet Banking, Mobile Banking รวมถึง K-Cyber Trade

“เราวางแผนว่าในโลกอนาคตธนาคารจะต้องเป็นอย่างไร ตั้งแต่เมื่อ 8 ปีที่แล้ว จะต้องไปลงทุนกับสตาร์ทอัพ เพราะคนธนาคารเองเป็นคนไอทีก็จริง แต่มันมี KPI ที่ต้องรักษาธุรกิจหลัก จึงต้องแยกออกมาอีก 2 ส่วน ส่วนที่เป็น Digital Transformation และเป็น Venture Capital ที่ไปลงทุนกับบริษัทสตาร์ทอัพ FinTech”

จากนั้นไทยพาณิชย์ได้ชวนไปพัฒนาดิจิทัล ได้ศึกษา Payment จากประเทศจีน ทั้ง WeChat และ Alipay ซึ่งเขาทำรวมศูนย์เป็น Super App คอนเซปต์ Super App จึงถูกหยิบมาคิดและถูกมาปรับ SCB Easy ให้เป็นมากกว่าแอปพลิเคชันธนาคาร ที่สามารถเชื่อมต่อบริการอื่นๆ ได้

“ตลาดเมืองไทยยากกว่าจีน เพราะเวลาองค์กรไทยเชื่อมต่อกับธนาคารใดธนาคารหนึ่ง จะเชื่อมต่อกับธนาคารอื่นไม่ได้ ทำให้การพัฒนา Super App มันถูกปิดกั้นด้วยวัฒนธรรม ขณะที่ประเทศจีนไม่มีปัญหาเรื่องนี้”

นอกจากนี้ยังได้ดูเรื่องการลดค่าธรรมเนียมระหว่างธนาคาร ซึ่งเป็นเรื่องที่พูดถึงกันมากในช่วงข้ามคืน และส่งผลให้ทุกวันนี้การโอนเงินผ่านธนาคารไม่ต้องเสียค่าธรรมเนียม

“เราภูมิใจกับการทำเรื่องนี้ จะเห็นว่าในช่วงวิกฤตโควิดถ้าเรายังมีค่าธรรมเนียมอยู่ ไม่มีพร้อมเพย์ การใช้จ่ายเงินผ่านออนไลน์ก็จะเป็นเรื่องที่ทำได้ยาก”

และได้มีส่วนในการเชื่อมระบบกับ Facebook Payment รวมถึงทำ QR แม่มณี และโปรเจกต์ Ripple ที่ทำเรื่องการโอนเงินระหว่างประเทศโดยเป็นเทคโนโลยีคนกลาง

ปัจจุบันเป็น ผู้จัดการใหญ่ บริษัท บีซีไอ (ประเทศไทย) จำกัด เป็นบริษัทร่วมทุนของธนาคารถูกสร้างมาเพื่อวัตถุประสงค์ในยุคที่ธนาคารมีเรื่อง Financial Disruptive เข้ามา เข้ามาดูเรื่องเอกสารที่เกี่ยวกับระบบการเงิน ได้จับระบบโครงสร้างพื้นฐานระดับประเทศ เห็นปัญหาเรื่องความล่าช้าของการตรวจสอบเอกสาร และพยายามทำให้ร้านเล็กๆ เข้าถึงสินเชื่อได้ง่ายขึ้น และชวนให้ธนาคารมาแชร์โครงสร้างพื้นฐานกันผ่านบล็อกเชน ไม่ต้องลงทุนขนาดใหญ่ด้วยตัวเองทุกครั้ง

Fintech เป็นเรื่องของทุกคนโดยที่ไม่รู้ตัว

สิริวัฒน์ กล่าวว่า ในโลกของการใช้จ่ายสมัยก่อนจะมีวันใช้จ่ายมากๆ แค่ 10 วัน คือ วันที่ 25 ถึงวันที่ 5 ซึ่งเป็นช่วงเงินเดือนออก หลังจากหลุดช่วงนี้ไปรายการใช้จ่ายจะลดลง แต่ปัจจุบันคนใช้จ่ายกันทุกวัน

“เรื่องนี้ต้องชม Apple เพราะในสมัยก่อนคนไม่กล้านำบัตรเครดิตไปผูกกับระบบ Payment แต่ Apple ทำระบบที่คนใช้รู้สึกว่าปลอดภัย สุดท้ายคนก็เริ่มคุ้นชิน คนที่กังวลเรื่องความปลอดภัยก็กล้าใช้มากขึ้น ร้านค้าเริ่มทำระบบให้คนใช้จ่ายบนออนไลน์มากขึ้น การใช้จ่ายบนมือถือเติบโตมากขึ้น”

ปัจจุบันแอปพลิเคชันสั่งอาหารและขายของออนไลน์ เป็นตัวขับเคลื่อนให้คนใช้จ่ายผ่านออนไลน์ นอกจากนี้การทลายค่าธรรมเนียมรายการใช้จ่ายระหว่างธนาคารทำให้คนไม่กังวลเรื่องการใช้จ่าย แอปฯสามารถโอนเงินข้ามกันไปได้อย่างง่าย ทำให้ไม่ต้องกังวลเรื่องการพกบัตรหลายใบ เพื่อกดเงินจากตู้ ATM ด้านภาครัฐเองก็ขยับตัวเรื่องการรับจ่ายค่าธรรมเนียมต่างๆ ในสมัยก่อนเราอาจจะคุ้นชินกับการใช้เงินสด แต่ปัจจุบันรัฐมีช่องทางในการจ่ายเงินมากขึ้น รวมถึงการคืนภาษีผ่านพร้อมเพย์

สิริวัฒน์ ยังได้ยกตัวอย่างของร้าน เจคิว ปูม้านึ่ง ที่นำ FinTech ไปใช้และประสบความสำเร็จ

สิริวัฒน์ เล่าว่า เมื่อ 6 ปีที่แล้ว เจคิว ปูม้านึ่ง เป็นร้านค้าอาหารทะเลรายแรกๆ ที่ขยับไปขายอาหารทะเลผ่าน LINE ซึ่งปัญหาในยุคแรกคือจ่ายเงินยาก เพราะเวลามีคนทักแชทเข้ามาแล้วสั่งปูม้า 1 กล่อง 2 กล่อง หรือ 3 กล่อง คำถามคือ คนขายต้องมาดูว่าคนไหนจ่ายเงินมาแล้วบ้าง ส่งสลิปมาหรือยัง เมื่อคนสั่งเข้ามามากจะเป็นการยากที่จะต้องมานั่งตรวจสอบว่าสลิปที่ส่งเข้ามามันตรงกับออร์เดอร์ที่เข้ามาหรือไม่ เพราะลูกค้าที่ไม่ได้ตั้งใจโกงแต่จ่ายเงินผิดยอดก็มี มันมีหลายปัจจัยมากเพราะต้องใช้คนในการตรวจสอบ

สิ่งที่เจคิวต้องแก้ปัญหา คือ จะเชื่อมการจ่ายเงินได้อย่างไร

ในช่วงเวลาเดียวกันก็มีบริษัทหนึ่งทำระบบจ่ายเงินขึ้นมาชื่อว่า Link Payment ทำให้ร้านค้าไม่ต้องเชื่อมระบบอะไรเลย แค่ไปคีย์ข้อมูลว่ายอดเท่าไร เลขที่ออร์เดอร์อะไร ระบบก็จะสร้างลิงก์ขึ้นมา 1 ตัว ร้านเจคิวแค่ส่งลิงก์ไปที่แชทนั้น

ซึ่งข้อดีของระบบคือ มันเป็น Multiply Payment ไม่ว่าลูกค้าจะจ่ายด้วย WeChat บัตรเครดิต โอนเงิน ลูกค้าเลือกได้เองหมด ระบบก็จะแจ้งกลับมาว่าลูกค้าจ่ายสมบูรณ์แล้ว ไม่ต้องกลัวการคีย์ผิดหรือยอดไม่ตรง เพราะระบบมันล็อกยอดไว้ตั้งแต่แรกแล้ว

นอกจากนี้ยังทำเรื่องผ่อนชำระไว้ด้วย ร้านเจคิวจึงนำไปใช้ ให้คนซื้ออาหารทะเลผ่อนได้ ซึ่งเป็น Viral ในช่วงนั้น ซึ่งการซื้อปูม้านึ่งผ่อนได้อาจจะดูเป็นเรื่องตลก แต่คนกินจะรู้สึกว่าสั่งของแพงมากินได้ เพราะผ่อนได้ ทำให้ยอดขายช่วงนั้นโตถล่มทลาย

“จะเห็นว่าเราไม่จำเป็นต้องทำอะไรให้มันยาก ลูกค้าคุยมาทางแชทก็ให้มันจบที่ระบบแชท”

Payment เตรียมเข้าสู่ยุคที่ 4

ระบบ Payment ปัจจุบันอยู่ในยุคที่ 3 คือ มีทั้งเงินสด การใช้ตู้ ATM และใช้ Mobile Banking บ้าง แต่การเงินในยุคที่ 4 คนไม่จำเป็นต้องใช้เงินสดอีกต่อไป เพราะโลกกำลังเปลี่ยน เงินดิจิทัลมา กับคริปโทเคอร์เรนซี จะเข้ามาสร้างความสะดวกสบาย

“ผมเชื่อว่าการใช้จ่ายจะเป็น Universal ใช้เพียงระบบเดียวแต่สามารถใช้ได้ทุกอุปกรณ์ ทุกที่ ทุกเวลา และทุกประเทศทั่วโลก”

สิริวัฒน์ กล่าวต่อว่า ปัจจุบันสินค้าอย่างเครื่องใช้ไฟฟ้ากับสินค้าตกแต่งบ้านที่ไม่มีระบบผ่อนชำระ อาจจะทำให้ยอดขายต่ำลง ร้านค้าที่ขายต่างชาติถ้าไม่รองรับการจ่ายเงินของคนกลุ่มนี้ก็อาจจะเสียลูกค้าไป เพราะปัจจุบันมันไม่มี One size fits all

บางประเทศลองทำบริการที่ซื้อ iPhone แบบส่งด่วน แต่ต้องจ่ายเงินเพิ่ม ถ้าไม่จ่ายเพิ่มต้องรอ 3 วัน ซึ่งคนก็ยอมจ่ายเพื่อที่จะได้ใช้ทันที มันสะท้อนให้เห็นถึงพฤติกรรมของคนที่ต้องการทันทีมากขึ้น

หรือในสมัยก่อนคนไปเดินจตุจักรเพราะอะไร เพราะมีโอกาสที่จะได้เห็นของเหมือนๆ กันและมีร้านให้เทียบ แต่ตอนนี้มันถูกเปลี่ยนอยู่ในออนไลน์หมด ซึ่งถ้าร้านยังทำระบบ Payment ให้ยาก คนก็จะไปซื้อที่อื่น เพราะฉะนั้นร้านค้าต้องเข้าใจระบบ Payment เข้าใจลูกค้า ซึ่งในตลาดนัดจตุจักรมีผลสำรวจว่า ร้านค้าที่ไม่รับ WeChat คนจีนซื้อของแค่ 2 ชิ้นเพราะต้องจ่ายเงินสด แต่เมื่อรับ WeChat กลับซื้อถึง 20 ชิ้น เพิ่งจะเห็นว่าโอกาสมันต่างกันเพียงแค่คุณรับการจ่ายเงินที่ตรงใจกับลูกค้า

“การทำงานในสายนี้ทำให้ผมต้องไปศึกษาวิชา Customer Behavior เพราะมันถูกขับเคลื่อนโดย Social Network เป็นจำนวนมาก สมัยก่อนเราจะคุยกับเพื่อนก็จะต้องรอตอนเย็นแล้วค่อยโทรไป แต่ยุคนี้เราสามารถแชทไปหาเพื่อนได้เลย ไม่ต้องรอตอนเย็น โลกมันเปลี่ยนให้คน Instant มากขึ้น”

Digital Lending ตลาดที่ทุกคนพร้อมจะกระโดดเข้ามา

เมื่อเงินคือปัจจัยของการเริ่มต้นทำธุรกิจ ขยายธุรกิจ หรือใช้พยุงธุรกิจ การกู้ยืมเงินจึงเป็นตลาดที่ใครก็อยากนำเทคโนโลยีเข้ามาช่วย เพื่อเข้าถึงผู้ประกอบการ หรือคนทั่วไปได้ในจำนวนมาก

“ผมกล้าพูดว่ามันเป็นแฟล็กชิพ ของบริการทางการเงิน”

“ทราบไหมว่า คนงานเมียนมาที่อยู่ในประเทศไทย เขาส่งเงินกลับประเทศแบบนอกระบบทั้งหมด คือ พอเงินเดือนออก คนงานจะกดเป็นเงินสดแล้วเดินไปหานายหน้า ขอให้ช่วยโอนเงินกลับประเทศ นายหน้าก็จะโอนเงินไปที่นายหน้าอีกบริษัท และ นายหน้าบริษัทที่ 2 นี้มีหน้าที่กดเงินสดไปส่งให้พ่อแม่คนงานที่ตะเข็บชายแดนพร้อมเก็บค่าธรรมเนียม ซึ่งทำกันเป็นระบบโดยที่ไม่มีธนาคารอยู่ในนั้น ธนาคารเป็นเพียงแค่ตัวกลางในการโอนเงินระหว่างนายหน้าโดยที่ไม่ได้อะไรเลย”

สิริวัฒน์ อธิบายต่อว่า ทุกธนาคารและสถาบันการเงินสนใจเรื่องนี้มาก ถึงแม้ว่ามันจะไม่ใช่เรื่องใหม่ แต่มันไม่เคยอยู่ในเทคโนโลยีมาก่อน

การกู้เงินจะเกิดขึ้นเฉพาะคนที่มีสินทรัพย์หรือมี Statement ถึงจะทำได้ คนที่เป็นแม่ค้า เป็นเกษตรกร ส่วนมากจะเข้าไม่ถึงเรื่องพวกนี้ จะไปธนาคารก็ต้องแต่งตัวดี แถมค้าขายเป็นเงินสด ไม่มีหลักฐาน ธนาคารไม่ให้กู้ คนกลุ่มนี้จะรู้สึกว่าการไปกู้ธนาคารนั้นเสียเวลามาก แต่การกู้กับคนข้างบ้านได้รับความเชื่อใจกันอยู่แล้ว ระบบนี้มันจึงเกิดขึ้นในชุมชนของตัวเอง โดยผู้มีอิทธิพลในพื้นที่ทำหน้าที่นี้อยู่แล้ว เป็นการทำนอกระบบที่ใหญ่กว่าในระบบ

แนวคิดของ Digital Lending จึงเข้ามา เพราะคนอยู่ในโลกโซเชียลอยู่แล้ว และคนเปิดรับโซเชียลกันมากขึ้น สามารถทำ Credit Scoring บนโลกโซเชียลได้

สิริวัฒน์ ยกตัวอย่างว่า “วันที่แพลตฟอร์ม Shopee กับ Lazada เริ่มทำแคมเปญ 11.11 เมื่อ 5 ปีที่แล้ว มีร้านทีวีร้านหนึ่งขายดีมาก คนสั่งเยอะมาก แต่ด้วยความที่เขาเป็นระบบซื้อมาขายไป จึงต้องนำเงินก้อนหนึ่งไปซื้อทีวีมาสต๊อก กว่าจะได้เงินก็จะต้องส่งของให้ลูกค้าก่อน หมายความว่า ต้องส่งของรอบแรกไปให้ถึงลูกค้าถึงจะมีเงินสดไปซื้อทีวีมาส่งให้ล็อตที่ 2 ต่อ ลูกค้าต้องมานั่งรอว่าทำไมสั่งตั้งนานแล้วแต่ของมาส่งช้า

“เพราะเขาเป็นระบบเงินหมุน ต้องมีเงินสดกลับเข้ามาตลอดเวลา ถึงจะไป Re-order ได้ ถ้าสมมุติว่าแบ่งลูกค้าเป็น 10 ล็อต ลูกค้ารอบสุดท้ายอาจจะต้องรอถึง 20 วันถึงจะได้ทีวี”

“เคสนี้ถ้าไปจะไปกู้ธนาคาร ธนาคารจะบอกว่าไม่เห็นมีข้อมูลการขายสินค้า” สิริวัฒน์ กล่าวก่อนเสริมว่า จากเคสดังกล่าวจึงมีการเสนอให้แชร์ข้อมูลการขายสินค้าบนอีคอมเมิร์ซ ถ้าธนาคารเห็นข้อมูลการขายทั้งปี ก็สามารถปล่อยกู้ได้ หรือกับคนที่ขับ Grab ทุกวัน และมีวินัยมาก วันที่มีปัญหาเรื่องเงิน จะไปกู้เงิน Grab จะเชื่อ แต่ธนาคารไม่เชื่อ จึงทำให้ Grab สามารถปล่อยกู้ได้

“Grab ไม่จำเป็นต้องกลัวเพราะว่าเขาสามารถหักเงินก่อนที่จะจ่ายกลับมาให้คนขับได้ และถ้าคนขับเบี้ยวหนี้ ก็จะไม่สามารถหากินอยู่ในวงการนี้ได้อีก ซึ่งเขาเป็นยักษ์ใหญ่มากพอที่จะทำเรื่องแบบนี้ได้”

สิริวัฒน์ กล่าวต่อว่า โลกของการนำการทำธุรกรรมมาเป็นข้อมูลในการออกสินเชื่อมันเริ่มมาแล้ว แม้กระทั่งแพลตฟอร์มโรงแรม เมื่อการท่องเที่ยวกลับมาเหมือนเดิม และมีคนเข้ามาพัก มีเงินเข้าผ่านระบบ ก็จะสามารถให้กู้เงินได้

“นอกจากนี้ยังอาจจะมีการไปดูความน่าเชื่อถือผ่านโซเชียล เช่น ผมเป็นเพื่อนกับคนๆ หนึ่งที่เขาเป็นคนน่าเชื่อถือ ผมก็อาจจะได้คะแนนในเรื่องของการทำ Social Scoring มาเป็นส่วนหนึ่งของการคิด Credit Scoring”

Peer 2 Peer Lending ยังต้องแก้ปัญหาอีกมาก

สิริวัฒน์ กล่าวว่า Peer 2 Peer Lending มีโอกาสที่จะเกิดขึ้นแต่เรื่องนี้ไม่ใช่เรื่องง่าย ถ้าในมุมความเสี่ยงยังถือว่าเสี่ยงมาก ปัจจุบันแบงก์ชาติทำ Sandbox ให้ทดลองใช้งานจริงในวงแคบเพื่อจำกัดความเสียหาย โดยฟังเสียงตอบรับจากคนที่เข้าไปทดลองใช้ ก่อนจะขยายออกไปใช้ต่างประเทศ ซึ่งในอนาคตอาจจะได้เห็นสตาร์ทอัพเข้ามาทำเรื่องนี้มากขึ้นและมีความรัดกุม ไม่ให้เกิดผลกระทบร้ายแรงในอนาคต

“ซึ่งที่ประเทศไทยต้องคิดเยอะ เพราะ Peer 2 Peer Lending เคยเกิด Domino effect ที่ประเทศจีนคือ บริษัทล้มกันทั้งแถบ ทำให้เป็นบทเรียนที่ประเทศไทยต้องเข้าไปศึกษา ก่อนที่จะปล่อยให้คนได้ใช้จริง”

ระบบ Payment ปัจจุบันอยู่ในยุคที่ 3 คือ มีทั้งเงินสด การใช้ตู้ ATM และใช้ Mobile Banking บ้าง แต่การเงินในยุคที่ 4 คนไม่จำเป็นต้องใช้เงินสดอีกต่อไป เพราะโลกกำลังเปลี่ยน เงินดิจิทัลมา กับคริปโทเคอร์เรนซี จะเข้ามาสร้างความสะดวกสบาย

“ผมเชื่อว่าการใช้จ่ายจะเป็น Universal ใช้เพียงระบบเดียวแต่สามารถใช้ได้ทุกอุปกรณ์ ทุกที่ ทุกเวลา และทุกประเทศทั่วโลก”

สิริวัฒน์ กล่าวต่อว่า ปัจจุบันสินค้าอย่างเครื่องใช้ไฟฟ้ากับสินค้าตกแต่งบ้านที่ไม่มีระบบผ่อนชำระ อาจจะทำให้ยอดขายต่ำลง ร้านค้าที่ขายต่างชาติถ้าไม่รองรับการจ่ายเงินของคนกลุ่มนี้ก็อาจจะเสียลูกค้าไป เพราะปัจจุบันมันไม่มี One size fits all

บางประเทศลองทำบริการที่ซื้อ iPhone แบบส่งด่วน แต่ต้องจ่ายเงินเพิ่ม ถ้าไม่จ่ายเพิ่มต้องรอ 3 วัน ซึ่งคนก็ยอมจ่ายเพื่อที่จะได้ใช้ทันที มันสะท้อนให้เห็นถึงพฤติกรรมของคนที่ต้องการทันทีมากขึ้น

หรือในสมัยก่อนคนไปเดินจตุจักรเพราะอะไร เพราะมีโอกาสที่จะได้เห็นของเหมือนๆ กันและมีร้านให้เทียบ แต่ตอนนี้มันถูกเปลี่ยนอยู่ในออนไลน์หมด ซึ่งถ้าร้านยังทำระบบ Payment ให้ยาก คนก็จะไปซื้อที่อื่น เพราะฉะนั้นร้านค้าต้องเข้าใจระบบ Payment เข้าใจลูกค้า ซึ่งในตลาดนัดจตุจักรมีผลสำรวจว่า ร้านค้าที่ไม่รับ WeChat คนจีนซื้อของแค่ 2 ชิ้นเพราะต้องจ่ายเงินสด แต่เมื่อรับ WeChat กลับซื้อถึง 20 ชิ้น เพิ่งจะเห็นว่าโอกาสมันต่างกันเพียงแค่คุณรับการจ่ายเงินที่ตรงใจกับลูกค้า

“การทำงานในสายนี้ทำให้ผมต้องไปศึกษาวิชา Customer Behavior เพราะมันถูกขับเคลื่อนโดย Social Network เป็นจำนวนมาก สมัยก่อนเราจะคุยกับเพื่อนก็จะต้องรอตอนเย็นแล้วค่อยโทรไป แต่ยุคนี้เราสามารถแชทไปหาเพื่อนได้เลย ไม่ต้องรอตอนเย็น โลกมันเปลี่ยนให้คน Instant มากขึ้น”

Digital Lending ตลาดที่ทุกคนพร้อมจะกระโดดเข้ามา

เมื่อเงินคือปัจจัยของการเริ่มต้นทำธุรกิจ ขยายธุรกิจ หรือใช้พยุงธุรกิจ การกู้ยืมเงินจึงเป็นตลาดที่ใครก็อยากนำเทคโนโลยีเข้ามาช่วย เพื่อเข้าถึงผู้ประกอบการ หรือคนทั่วไปได้ในจำนวนมาก

“ผมกล้าพูดว่ามันเป็นแฟล็กชิพ ของบริการทางการเงิน”

“ทราบไหมว่า คนงานเมียนมาที่อยู่ในประเทศไทย เขาส่งเงินกลับประเทศแบบนอกระบบทั้งหมด คือ พอเงินเดือนออก คนงานจะกดเป็นเงินสดแล้วเดินไปหานายหน้า ขอให้ช่วยโอนเงินกลับประเทศ นายหน้าก็จะโอนเงินไปที่นายหน้าอีกบริษัท และ นายหน้าบริษัทที่ 2 นี้มีหน้าที่กดเงินสดไปส่งให้พ่อแม่คนงานที่ตะเข็บชายแดนพร้อมเก็บค่าธรรมเนียม ซึ่งทำกันเป็นระบบโดยที่ไม่มีธนาคารอยู่ในนั้น ธนาคารเป็นเพียงแค่ตัวกลางในการโอนเงินระหว่างนายหน้าโดยที่ไม่ได้อะไรเลย”

สิริวัฒน์ อธิบายต่อว่า ทุกธนาคารและสถาบันการเงินสนใจเรื่องนี้มาก ถึงแม้ว่ามันจะไม่ใช่เรื่องใหม่ แต่มันไม่เคยอยู่ในเทคโนโลยีมาก่อน

การกู้เงินจะเกิดขึ้นเฉพาะคนที่มีสินทรัพย์หรือมี Statement ถึงจะทำได้ คนที่เป็นแม่ค้า เป็นเกษตรกร ส่วนมากจะเข้าไม่ถึงเรื่องพวกนี้ จะไปธนาคารก็ต้องแต่งตัวดี แถมค้าขายเป็นเงินสด ไม่มีหลักฐาน ธนาคารไม่ให้กู้ คนกลุ่มนี้จะรู้สึกว่าการไปกู้ธนาคารนั้นเสียเวลามาก แต่การกู้กับคนข้างบ้านได้รับความเชื่อใจกันอยู่แล้ว ระบบนี้มันจึงเกิดขึ้นในชุมชนของตัวเอง โดยผู้มีอิทธิพลในพื้นที่ทำหน้าที่นี้อยู่แล้ว เป็นการทำนอกระบบที่ใหญ่กว่าในระบบ

แนวคิดของ Digital Lending จึงเข้ามา เพราะคนอยู่ในโลกโซเชียลอยู่แล้ว และคนเปิดรับโซเชียลกันมากขึ้น สามารถทำ Credit Scoring บนโลกโซเชียลได้

สิริวัฒน์ ยกตัวอย่างว่า “วันที่แพลตฟอร์ม Shopee กับ Lazada เริ่มทำแคมเปญ 11.11 เมื่อ 5 ปีที่แล้ว มีร้านทีวีร้านหนึ่งขายดีมาก คนสั่งเยอะมาก แต่ด้วยความที่เขาเป็นระบบซื้อมาขายไป จึงต้องนำเงินก้อนหนึ่งไปซื้อทีวีมาสต๊อก กว่าจะได้เงินก็จะต้องส่งของให้ลูกค้าก่อน หมายความว่า ต้องส่งของรอบแรกไปให้ถึงลูกค้าถึงจะมีเงินสดไปซื้อทีวีมาส่งให้ล็อตที่ 2 ต่อ ลูกค้าต้องมานั่งรอว่าทำไมสั่งตั้งนานแล้วแต่ของมาส่งช้า

“เพราะเขาเป็นระบบเงินหมุน ต้องมีเงินสดกลับเข้ามาตลอดเวลา ถึงจะไป Re-order ได้ ถ้าสมมุติว่าแบ่งลูกค้าเป็น 10 ล็อต ลูกค้ารอบสุดท้ายอาจจะต้องรอถึง 20 วันถึงจะได้ทีวี”

“เคสนี้ถ้าไปจะไปกู้ธนาคาร ธนาคารจะบอกว่าไม่เห็นมีข้อมูลการขายสินค้า” สิริวัฒน์ กล่าวก่อนเสริมว่า จากเคสดังกล่าวจึงมีการเสนอให้แชร์ข้อมูลการขายสินค้าบนอีคอมเมิร์ซ ถ้าธนาคารเห็นข้อมูลการขายทั้งปี ก็สามารถปล่อยกู้ได้ หรือกับคนที่ขับ Grab ทุกวัน และมีวินัยมาก วันที่มีปัญหาเรื่องเงิน จะไปกู้เงิน Grab จะเชื่อ แต่ธนาคารไม่เชื่อ จึงทำให้ Grab สามารถปล่อยกู้ได้

“Grab ไม่จำเป็นต้องกลัวเพราะว่าเขาสามารถหักเงินก่อนที่จะจ่ายกลับมาให้คนขับได้ และถ้าคนขับเบี้ยวหนี้ ก็จะไม่สามารถหากินอยู่ในวงการนี้ได้อีก ซึ่งเขาเป็นยักษ์ใหญ่มากพอที่จะทำเรื่องแบบนี้ได้”

สิริวัฒน์ กล่าวต่อว่า โลกของการนำการทำธุรกรรมมาเป็นข้อมูลในการออกสินเชื่อมันเริ่มมาแล้ว แม้กระทั่งแพลตฟอร์มโรงแรม เมื่อการท่องเที่ยวกลับมาเหมือนเดิม และมีคนเข้ามาพัก มีเงินเข้าผ่านระบบ ก็จะสามารถให้กู้เงินได้

“นอกจากนี้ยังอาจจะมีการไปดูความน่าเชื่อถือผ่านโซเชียล เช่น ผมเป็นเพื่อนกับคนๆ หนึ่งที่เขาเป็นคนน่าเชื่อถือ ผมก็อาจจะได้คะแนนในเรื่องของการทำ Social Scoring มาเป็นส่วนหนึ่งของการคิด Credit Scoring”

Peer 2 Peer Lending ยังต้องแก้ปัญหาอีกมาก

สิริวัฒน์ กล่าวว่า Peer 2 Peer Lending มีโอกาสที่จะเกิดขึ้นแต่เรื่องนี้ไม่ใช่เรื่องง่าย ถ้าในมุมความเสี่ยงยังถือว่าเสี่ยงมาก ปัจจุบันแบงก์ชาติทำ Sandbox ให้ทดลองใช้งานจริงในวงแคบเพื่อจำกัดความเสียหาย โดยฟังเสียงตอบรับจากคนที่เข้าไปทดลองใช้ ก่อนจะขยายออกไปใช้ต่างประเทศ ซึ่งในอนาคตอาจจะได้เห็นสตาร์ทอัพเข้ามาทำเรื่องนี้มากขึ้นและมีความรัดกุม ไม่ให้เกิดผลกระทบร้ายแรงในอนาคต

“ซึ่งที่ประเทศไทยต้องคิดเยอะ เพราะ Peer 2 Peer Lending เคยเกิด Domino effect ที่ประเทศจีนคือ บริษัทล้มกันทั้งแถบ ทำให้เป็นบทเรียนที่ประเทศไทยต้องเข้าไปศึกษา ก่อนที่จะปล่อยให้คนได้ใช้จริง”

Crowdfunding ทางเลือกการระดมทุนของ SMEs

สำหรับประเทศไทย Crowdfunding ไม่ได้มีความต้องการมากมาย ถึงแม้ว่าจะไม่มี Crowdfunding แต่ในประเทศไทยก็มี Angel Investor ตั้งกลุ่มเพื่อไปลงทุนในสตาร์ทอัพ มีองค์กรเอกชนหรือหน่วยงานรัฐเปิดพื้นที่ให้สตาร์ทอัพเข้ามานำเสนอผลงานมากมาย ซึ่งถ้าไม่มีเวทีพวกนี้ Crowdfunding ก็จะมีความจำเป็นอย่างมาก

อีกส่วนหนึ่งคือ ด้วยความที่ประเทศไทยไม่ได้ใหญ่มากและมีการกระจุกตัวของเทคโนโลยี นักลงทุนอยู่ในเมือง ขณะที่สตาร์ทอัพมีวัฒนธรรมช่วยเหลือกัน ไม่ได้กีดกันคู่แข่ง ทำให้การเข้าถึงแหล่งทุนในปัจจุบันมันคล่องตัวมากขึ้น เข้าถึงได้ง่ายขึ้น

ซึ่งตลาดนี้อาจจะเหมาะกับ SMEs ที่ไม่ได้เป็นที่รู้จัก และอยากมีเงินก้อน แต่เข้าไปหานักลงทุนไม่ได้ จึงเข้ามาในแพลตฟอร์ม Crowdfunding แทน

บล็อกเชน ตัวช่วยระบบการเงินในอนาคต

สิริวัฒน์ มองว่าบล็อกเชนจะเข้าเติมเต็มระบบการเงิน เข้ามาเสริมในส่วนที่จำเป็นต้องใช้ เป็นระบบไฮบริด

“ผมคิดว่าบล็อกเชนจะไม่ได้เข้ามาแทนที่ระบบการเงินทั้งหมด เพราะปัจจุบันยังมีข้อควรระวัง หนึ่งในนั้นคือเรื่องประสิทธิภาพ ระบบการเงินเมืองไทยรายการต่อวินาทีถือว่าสูงมาก สูงจนน่ากลัวว่าถ้านำระบบการเดินทางประเทศไปอยู่บนบล็อกเชนนั้น อาจจะรองรับไม่ไหว”

สิริวัฒน์ ยกตัวอย่างว่า บล็อกเชนจะเข้ามาช่วยแยกธุรกิจจะถูกแยกเป็น 2 ชิ้น อย่างการไฟฟ้าทั่วโลกที่เคยเป็นของรัฐบาลมาก่อน หมายความว่า “ต้นทุนไฟฟ้า” และ “โครงสร้างพื้นฐาน” ถูกรวมอยู่ที่รัฐบาลจนแยกไม่ออกว่าปัจจุบันคนจ่ายค่าไฟกี่บาทและค่าโครงสร้างพื้นฐานกี่บาท

ในอนาคตจะต้องแยกออกจากกันเพื่อให้คนเข้าสู่ยุค Sharing Economy ได้ ทำให้คนขายไฟฟ้ากันเองได้ผ่านบล็อกเชน โดยที่การไฟฟ้าได้ค่าธรรมเนียมจากการเป็นคนวางโครงสร้างพื้นฐาน

“เช่นเดียวกับการเงิน สมมุติว่าฝากเงินดอกเบี้ย 1% แต่ไปกู้เงินเสียดอก 12% จะต้องแยกออกมาว่าดอกเบี้ยจริงๆ กับค่าแพลตฟอร์มที่ใช้พัฒนาระบบ มันมีสัดส่วนอย่างไร”

สิริวัฒน์ กล่าวต่อว่า ปัจจุบันคริปโทเคอร์เรนซีสามารถทำได้ อย่างการเก็บค่า Gas ของ Ethereum เป็นค่าธรรมเนียม ส่วนดอกเบี้ยสองฝ่ายต้องไปตกลงกันเอง

เพราะฉะนั้นอนาคตการเงินจะต้องถอดชิ้นส่วนออกจากกัน ระหว่าง Payment Infrastructure หรือ Payment Platform fee กับ Operation หรือ Business fee ก็จะทำให้ธุรกิจแบบ Peer 2 Peer Lending เกิดขึ้นได้ คือ ธนาคารเก็บแค่ค่าดำเนินการ ส่วนผู้กู้และผู้ให้กู้ ไปตกลงเรื่องดอกเบี้ยกันเอง

ทั้งนี้เรื่องการกู้เงิน ยังคงต้องทำเรื่อง Credit Scoring ให้ดี ไม่อย่างนั้นจะไม่มีใครกล้าเอาเงินมาปล่อยกู้ผ่านแพลตฟอร์ม เพราะธนาคารทุกวันนี้อยู่ได้เพราะความน่าเชื่อถือ และความผิดพลาดต่ำ

“บล็อกเชนจะเป็นกุญแจของโลกการเงินในโลกอนาคต เพราะมันถูกแก้ไขไม่ได้ ทำให้ตัวมันเองมีความน่าเชื่อถือ”

พร้อมส่งต่อความรู้ด้าน FinTech

สำหรับ คุณสิริวัฒน์ เกียรติเจริญสิน นั้นเป็นหนึ่งในอาจารย์สอนคอร์ส FinTech การเงินอนาคต ยกระดับคุณภาพชีวิต กับ SHiFT Your Future อีกด้วย

โดยคอร์สนี้จะช่วยเพิ่มโอกาสให้ร้านค้าหรือผู้ประกอบการ ขายของได้มากขึ้น ด้วยการเข้าใจระบบการจ่ายเงิน

และสำหรับบุคคลทั่วไป ทุกคนล้วนเกี่ยวข้องกับการเงินทั้งทางตรงและทางอ้อม ไม่ว่าจะเปิดธุรกิจส่วนตัวหรือขายของบนโซเชียล จะต้องเข้าใจระบบ Payment เพราะถึงแม้ว่าจะเก่งเรื่องการตลาด มีคนมาชมสินค้ามากมาย แต่ระบบจ่ายเงินไม่สะดวก สุดท้ายก็สร้างยอดขายไม่ได้

“Payment มันอยู่ที่ตัวเราและมันพัฒนาไปเรื่อยๆ ไม่ว่าคุณจะเป็นใคร ทำอาชีพอะไร หรือจะมีธุรกิจที่ 2 การที่เราเข้าใจและติดตามการเงินยุคใหม่ จะทำให้คุณไม่เสียโอกาส เข้าใจลูกค้า เข้าใจนิสัยของการจ่ายเงิน และถ้าทำ Big Data ได้ดี คุณอาจจะขยายไปทำธุรกิจอื่นๆ ที่ทำให้การตัดสินใจการซื้อของ การตัดสินใจเป็นลูกค้าของคุณง่ายขึ้น เป็นอาวุธลับในการทำธุรกิจ”

สมัครคอร์ส FinTech วันนี้ จ่ายเพียง 2,490.-

ติดต่อที่ Inbox เพื่อแจ้งรับสิทธิ์ m.me/shiftyourfuture.page

ตั้งแต่วันนี้ - 20 ตุลาคม 2564 เข้าเรียนวันที่ 21 ตุลาคม 2564 เวลา 11:00 น.

บทความอื่นๆ ที่น่าสนใจ

-ส่อง FinTech ด้านสินเชื่อ ส่งผลกระทบกับโลกการเงินอย่างไร ใครได้ประโยชน์บ้าง

-ส่องผลงาน ‘วิน–ณัฐวัตร์’ ศิลปินไทยที่ขายผลงาน NFT ได้สูงถึง 3 แสนบาท

สำหรับประเทศไทย Crowdfunding ไม่ได้มีความต้องการมากมาย ถึงแม้ว่าจะไม่มี Crowdfunding แต่ในประเทศไทยก็มี Angel Investor ตั้งกลุ่มเพื่อไปลงทุนในสตาร์ทอัพ มีองค์กรเอกชนหรือหน่วยงานรัฐเปิดพื้นที่ให้สตาร์ทอัพเข้ามานำเสนอผลงานมากมาย ซึ่งถ้าไม่มีเวทีพวกนี้ Crowdfunding ก็จะมีความจำเป็นอย่างมาก

อีกส่วนหนึ่งคือ ด้วยความที่ประเทศไทยไม่ได้ใหญ่มากและมีการกระจุกตัวของเทคโนโลยี นักลงทุนอยู่ในเมือง ขณะที่สตาร์ทอัพมีวัฒนธรรมช่วยเหลือกัน ไม่ได้กีดกันคู่แข่ง ทำให้การเข้าถึงแหล่งทุนในปัจจุบันมันคล่องตัวมากขึ้น เข้าถึงได้ง่ายขึ้น

ซึ่งตลาดนี้อาจจะเหมาะกับ SMEs ที่ไม่ได้เป็นที่รู้จัก และอยากมีเงินก้อน แต่เข้าไปหานักลงทุนไม่ได้ จึงเข้ามาในแพลตฟอร์ม Crowdfunding แทน

บล็อกเชน ตัวช่วยระบบการเงินในอนาคต

สิริวัฒน์ มองว่าบล็อกเชนจะเข้าเติมเต็มระบบการเงิน เข้ามาเสริมในส่วนที่จำเป็นต้องใช้ เป็นระบบไฮบริด

“ผมคิดว่าบล็อกเชนจะไม่ได้เข้ามาแทนที่ระบบการเงินทั้งหมด เพราะปัจจุบันยังมีข้อควรระวัง หนึ่งในนั้นคือเรื่องประสิทธิภาพ ระบบการเงินเมืองไทยรายการต่อวินาทีถือว่าสูงมาก สูงจนน่ากลัวว่าถ้านำระบบการเดินทางประเทศไปอยู่บนบล็อกเชนนั้น อาจจะรองรับไม่ไหว”

สิริวัฒน์ ยกตัวอย่างว่า บล็อกเชนจะเข้ามาช่วยแยกธุรกิจจะถูกแยกเป็น 2 ชิ้น อย่างการไฟฟ้าทั่วโลกที่เคยเป็นของรัฐบาลมาก่อน หมายความว่า “ต้นทุนไฟฟ้า” และ “โครงสร้างพื้นฐาน” ถูกรวมอยู่ที่รัฐบาลจนแยกไม่ออกว่าปัจจุบันคนจ่ายค่าไฟกี่บาทและค่าโครงสร้างพื้นฐานกี่บาท

ในอนาคตจะต้องแยกออกจากกันเพื่อให้คนเข้าสู่ยุค Sharing Economy ได้ ทำให้คนขายไฟฟ้ากันเองได้ผ่านบล็อกเชน โดยที่การไฟฟ้าได้ค่าธรรมเนียมจากการเป็นคนวางโครงสร้างพื้นฐาน

“เช่นเดียวกับการเงิน สมมุติว่าฝากเงินดอกเบี้ย 1% แต่ไปกู้เงินเสียดอก 12% จะต้องแยกออกมาว่าดอกเบี้ยจริงๆ กับค่าแพลตฟอร์มที่ใช้พัฒนาระบบ มันมีสัดส่วนอย่างไร”

สิริวัฒน์ กล่าวต่อว่า ปัจจุบันคริปโทเคอร์เรนซีสามารถทำได้ อย่างการเก็บค่า Gas ของ Ethereum เป็นค่าธรรมเนียม ส่วนดอกเบี้ยสองฝ่ายต้องไปตกลงกันเอง

เพราะฉะนั้นอนาคตการเงินจะต้องถอดชิ้นส่วนออกจากกัน ระหว่าง Payment Infrastructure หรือ Payment Platform fee กับ Operation หรือ Business fee ก็จะทำให้ธุรกิจแบบ Peer 2 Peer Lending เกิดขึ้นได้ คือ ธนาคารเก็บแค่ค่าดำเนินการ ส่วนผู้กู้และผู้ให้กู้ ไปตกลงเรื่องดอกเบี้ยกันเอง

ทั้งนี้เรื่องการกู้เงิน ยังคงต้องทำเรื่อง Credit Scoring ให้ดี ไม่อย่างนั้นจะไม่มีใครกล้าเอาเงินมาปล่อยกู้ผ่านแพลตฟอร์ม เพราะธนาคารทุกวันนี้อยู่ได้เพราะความน่าเชื่อถือ และความผิดพลาดต่ำ

“บล็อกเชนจะเป็นกุญแจของโลกการเงินในโลกอนาคต เพราะมันถูกแก้ไขไม่ได้ ทำให้ตัวมันเองมีความน่าเชื่อถือ”

พร้อมส่งต่อความรู้ด้าน FinTech

สำหรับ คุณสิริวัฒน์ เกียรติเจริญสิน นั้นเป็นหนึ่งในอาจารย์สอนคอร์ส FinTech การเงินอนาคต ยกระดับคุณภาพชีวิต กับ SHiFT Your Future อีกด้วย

โดยคอร์สนี้จะช่วยเพิ่มโอกาสให้ร้านค้าหรือผู้ประกอบการ ขายของได้มากขึ้น ด้วยการเข้าใจระบบการจ่ายเงิน

และสำหรับบุคคลทั่วไป ทุกคนล้วนเกี่ยวข้องกับการเงินทั้งทางตรงและทางอ้อม ไม่ว่าจะเปิดธุรกิจส่วนตัวหรือขายของบนโซเชียล จะต้องเข้าใจระบบ Payment เพราะถึงแม้ว่าจะเก่งเรื่องการตลาด มีคนมาชมสินค้ามากมาย แต่ระบบจ่ายเงินไม่สะดวก สุดท้ายก็สร้างยอดขายไม่ได้

“Payment มันอยู่ที่ตัวเราและมันพัฒนาไปเรื่อยๆ ไม่ว่าคุณจะเป็นใคร ทำอาชีพอะไร หรือจะมีธุรกิจที่ 2 การที่เราเข้าใจและติดตามการเงินยุคใหม่ จะทำให้คุณไม่เสียโอกาส เข้าใจลูกค้า เข้าใจนิสัยของการจ่ายเงิน และถ้าทำ Big Data ได้ดี คุณอาจจะขยายไปทำธุรกิจอื่นๆ ที่ทำให้การตัดสินใจการซื้อของ การตัดสินใจเป็นลูกค้าของคุณง่ายขึ้น เป็นอาวุธลับในการทำธุรกิจ”

สมัครคอร์ส FinTech วันนี้ จ่ายเพียง 2,490.-

ติดต่อที่ Inbox เพื่อแจ้งรับสิทธิ์ m.me/shiftyourfuture.page

ตั้งแต่วันนี้ - 20 ตุลาคม 2564 เข้าเรียนวันที่ 21 ตุลาคม 2564 เวลา 11:00 น.

บทความอื่นๆ ที่น่าสนใจ

-ส่อง FinTech ด้านสินเชื่อ ส่งผลกระทบกับโลกการเงินอย่างไร ใครได้ประโยชน์บ้าง

-ส่องผลงาน ‘วิน–ณัฐวัตร์’ ศิลปินไทยที่ขายผลงาน NFT ได้สูงถึง 3 แสนบาท

อัปเดตคอร์สใหม่และส่วนลดคอร์สต่างๆ

Thank you!

Policy Pages

Copyright © 2022

รับสิทธิพิเศษก่อนใคร แอดไลน์ @shiftyourfuture